AF – Prendre une option call… A quoi ça sert?

« Tu as vu les cours du MATIF remontent !? » »Ouais ! Heureusement que j’ai pris des options call »

Vous avez déjà vécu cette conversation ?

Alors regardons de plus près ce qui se cache derrière ce terme barbare employé à tout va : l’option call.

Prendre une option call, ça veut dire quoi ?

C’est dans le jargon des marchés ce que l’on appelle une « option » d’achat. Ce produit financier permet de profiter de la hausse du marché à terme si elle arrive. Il faut au préalable payer une prime pour y accéder.

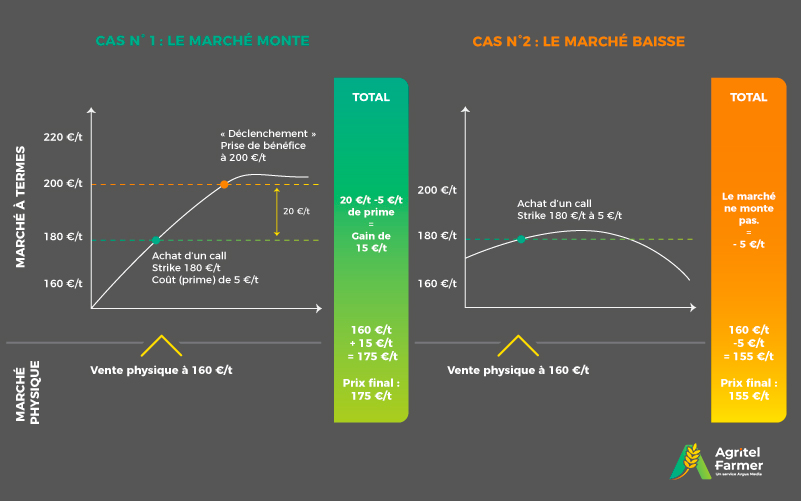

Le gain est égal à la différence entre le prix de marché auquel on souhaite déclencher son bénéfice et le prix de départ du call (le fameux « strike » ou en français « prix d’exercice »). Il faudra bien entendu déduire également la prime payée pour savoir ce qu’il reste finalement en poche.

Exemple chiffré :

J’achète un Call strike 180 €/t à 5 €/t de prime. Le marché monte à 200 €/t et je souhaite déclencher mon bénéfice. Je gagne (200-180)-5 = 15€/t

Il faut donc que le marché monte au-delà de 185 €/t pour commencer à gagner quelque chose.

Et ma récolte, j’en fais quoi ?

Justement, une option call sert surtout après la vente de ma récolte. Car si le marché continue de monter, grâce au call, je vais en profiter et améliorer mon prix de vente.

Si le marché ne monte pas, je sais d’ores et déjà combien il me restera en poche : le prix de vente de ma marchandise – la prime du call.

Au final, je me construis un prix plancher que je connais et je peux l’améliorer si le marché progresse.

J’ai sécurisé mon revenu et je ne suis plus frustré d’avoir vendu « trop tôt ».

Exemple chiffré

1 – Je vend du blé à 160 et j’achète un Call strike 180 €/t à 5 €/t de prime. Le marché monte à 200 €/t et je souhaite déclencher mon bénéfice. Je gagne (200-180)-5 = 15€/t

Au final, j’ai vendu mon blé à 175 €/t.

2 – Je vends du blé à 160 et j’achète un Call strike 180 €/t à 5 €/t de prime. Le marché ne monte pas.

Au final, j’ai vendu mon blé à 155 €/t. C’est mon prix minimum de vente que je connais dès le départ.

Pourquoi certains disent-ils que c’est trop compliqué, que l’option call coûte trop cher ?

Sans véritablement savoir utiliser cet outil, il est en effet difficile de comprendre son utilité…

Prendre un call, ce n’est pas acheter du rêve au risque d’être déçu si la hausse ne vient jamais. C’est avant tout un outil de gestion qui peut être assimilé à une « assurance ». Cela m’assure en cas de « mauvaise vente » car je pourrais encore profiter de la hausse.

Et si mon call n’est jamais déclenché car il n’y pas de hausse, ce n’est pas grave car dès le départ je connais et j’assume le choix de mon prix minimum de vente.

Mieux vaut avoir vendu et pris un call non utilisé que de ne pas avoir vendu du tout et suivre toute la chute du marché.

Comme tout produit d’assurance, l’option call a un coût. A moi de savoir ce que je veux.

Me protéger d’une forte volatilité des cours qui peut dépasser les 50 €/t par campagne ou discuter des quelques €/t d’une précieuse assurance ?

Evidemment, tout est dans le dosage… Les options ne sont pas à utiliser sur l’ensemble des volumes. En revanche acheter des calls sur 1/3 des volumes, cela reste raisonnable.

Et puis on peut aussi mettre en place une franchise pour en diminuer le coût. Après tout, si le marché vient à monter de 40 €/t, ne pas profiter des 5 à 10 premiers euros de hausse ce n’est pas très grave et cela peut fortement diminuer le coût de mon option.

Avant de se lancer ! Quelques éléments à garder en tête

Les options calls sont des instruments financiers qui nécessitent donc d’avoir un compte marché à terme auprès d’une banque. Mais, il est également possible de passer par l’intermédiaire de la plupart des organismes stockeurs pour prendre ce type d’options. Sur le marché à terme Euronext des options calls sont disponibles sur le blé, le maïs et le colza, par lots de 50 t. (Certains collecteurs proposent des calls sur des plus petites quantités.)

Comme tous les outils, il ne faut pas en abuser ! Les calls sont à prendre sur une proportion limitée du volume physique à vendre. C’est surtout un outil de gestion qui permet de sécuriser son revenu et d’améliorer sa moyenne de vente. Ce n’est pas une solution miracle pour gagner des tas d’argent sans rien faire.

Une option call a une durée de vie limitée dans le temps ! Il faut donc les surveiller et les déclencher au bon moment afin qu’ils soient efficaces.